Raport „Zielone finanse w Polsce 2023” przygotowany przez UN Global Compact Network Poland (UN GCNP) i Instytut Odpowiedzialnych Finansów (IOF) to publikacja prezentująca stanowiska ekspertów i liderów sektora finansowego w Polsce w kontekście nadchodzących zmian, trendów i przyszłych wyzwań stojących przed instytucjami finansowymi w Polsce i na świecie. Premiera raportu odbyła się 7 czerwca 2023 r. podczas Europejskiego Kongresu Finansowego.

Przedsiębiorstwa, które świadczą usługi finansowe, odgrywają kluczową rolę w rozwoju wielu gałęzi gospodarki – od energetyki, przez przemysł, budownictwo, transport po technologie. Podmioty te finansują dziś w przeważającej mierze inwestycje w Polsce, a co za tym idzie, mają istotny wpływ na transformację energetyczną w naszym kraju poprzez realizację zrównoważonego finansowania. Na czym ono polega? Na zmianie podejścia sektora finansowego do kwestii inwestowania i finansowania celów, przedsiębiorstw, które mają szkodliwy, negatywny wpływ na środowisko i społeczeństw.

ESG coraz ważniejsze

W procesie zielonej transformacji UE i dochodzenia do gospodarki zeroemisyjnej ogromną rolę mają czynniki ESG. ESG to skrót od angielskich słów Environmental (czynnik środowsikowy), Social (czynnik społęczny), Governance (czynnik zarządczy), które odnoszą się do trzech kluczowych obszarów branych pod uwagę przy ocenie zrównoważonego rozwoju i społecznej odpowiedzialności przedsiębiorstw. Większość banków w Polsce włącza w swoje strategie aspekty ESG, uwzględniając je przy podejmowaniu decyzji inwestycyjnych, w procesach identyfikacji ryzyk, ofercie produktowej, aby zarówno generować zwrot z inwestycji jak i osiągać pozytywny wpływ na gospodarkę, środowisko i społeczeństwo.

Co znajdziesz w raporcie?

Raport skupia się na kilku tematach. Pojawiają się tam między innymi zagadnienia związane z greenwashingiem, rolą banku centralnego w procesie walki ze skutkami zmiany klimatu, temat obligacji powiązanych ze zrównoważonym rozwojem (ang. sustainability-linked bonds) oraz inne przykłady finansowania w formule sustainability linked. W kontekście polskiej transformacji energetycznej pojawia się zagadnienie zielonego finansowania projektów związanych z wytwarzaniem energii jądrowej np. poprzez emisję „zielonych obligacji nuklearnych”. W raporcie poruszono także kontrowersyjny temat związany z finansowaniem produkcji broni.

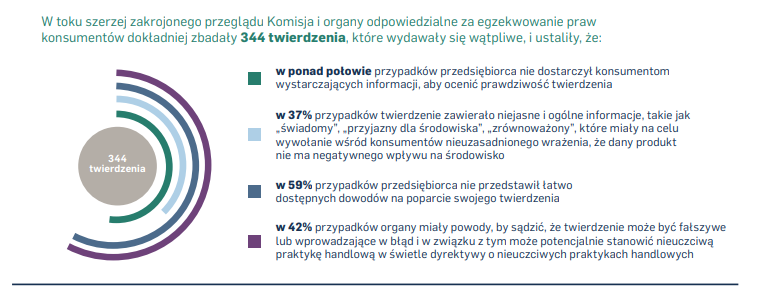

Jeśli chodzi o sektor finansowy praktyki greenwashingowe rozumiane są jako praktyki pozyskiwania nieuczciwej przewagi konkurencyjnej polegającą na wprowadzeniu do obrotu produktu finansowego jako przyjaznego dla środowiska, kiedy w rzeczywistości nie zostały spełnione podstawowe normy środowiskowe.

Greenwashing – czy regulacje zakończą nieuczciwe praktyki firm?

Raport zaczyna temat poświęcony greenwahsingowi. Wiele firm – począwszy od dużych korporacji po średnie i małe przedsiębiorstwa – wykorzystuje tematy środowiskowe do promocji swoich produktów czy usług. Często niestety mijają się z prawdą jeśli chodzi o faktyczny wpływ danego produktu czy usługi na środowiskowo.

Źródło: Zielone Finanse w Polsce 2023

Jakie najczęściej są to „grzechy”? W raporcie wymieniono:

- grzech ukrytych kosztów; gdy deklaruje się, że produkt jest zrównoważony ze względu na fragment jego cyklu życia, ignorując jednocześnie jego kompletny wpływ środowiskowy, np. podkreślanie zawartości surowców wtórnych, nie zwracając uwagi na wpływ samego procesu produkcji na środowisko

- grzech braku dowodu; gdy deklaracje dotyczące środowiskowych parametrów produktu nie są poparte łatwo dostępnymi dowodami czy nie przeszły uznanego procesu certyfikacji, aby można było zweryfikować ich wiarygodność, np. w zakresie testowania produktów na zwierzętach

- grzech niejasności; gdy stosowane określenia na temat produktu są na tyle nieprecyzyjne lub zbyt ogólne, że ich sens może zostać błędnie odczytany przez nabywcę, np. „w pełni naturalny”, „zrównoważony”, „zielony”

- grzech nieistotności; gdy powołuje się na prawdziwe, ale nie mające znaczenia dla konsumentów twierdzenia, które mogą wpływać myląco na całościową ocenę, np. podkreślanie nieobecności freonów, których zastosowanie od dawna jest zabronione

- grzech mniejszego zła; gdy próbuje się korzystniej uwydatnić produkt na tle innych z tej samej kategorii, które w rzeczywistości jako całość szkodliwie wpływają na środowisko, np. organiczne wyroby tytoniowe

- grzech kłamstwa; gdy przekazuje się w oczywisty sposób nieprawdziwe informacje, np. nieuprawnione użycie oznakowań produktu.

Jakie działania podjęto, aby przeciwdziałać temu powszechnemu zjawisku greenwashingu? Pomóc mają przede wszystkim regulacje; głównie poprzez unijne dyrektywy np. o nieuczciwych praktykach handlowych czy krajowe prawo np. ustawa o o przeciwdziałaniu nieuczciwym praktykom rynkowym.

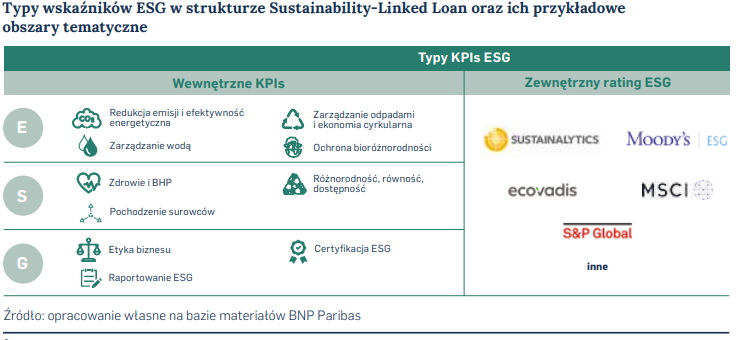

Czym jest Sustainability Linked Loan (SLL)?

Sustainability Linked Loan (SLL) to łączenie finansowania inwestycji ze wskaźnikami ESG. Poprzez ten mechanizm motywuje się kredytobiorcę do postępu w kwestiach środowiskowych, społecznych i ładu korporacyjnego prowadzonej działalności. SLL to wszelkiego rodzaju instrumenty kredytowe, dla których istnieje możliwość udzielenia kredytu w zależności od tego, czy kredytobiorca osiągnie istotne i mierzalne cele w zakresie zrównoważonego rozwoju.

Źródło: Zielone Finanse w Polsce 2023

Mechanizm SLL z roku na rok zyskuje na popularności. Mogą z niego korzystać nie tylko duże przedsiębiorstwa, które mają czynniki ESG wdrożone w swoje strategie, ale także małe i średnie firmy. Dla tych ostatnich jest to to doskonała okazja do rozwoju w kierunku zrównoważonego rozwoju.